(来源|风财讯 作者|王婷婷 )

7月19日三巽集团(06611.HK)正式登陆港交所主板挂牌上市,成为今年第一家在香港IPO上市的房企,也是首家登陆港股的安徽房企。

锤落锣响的那一刻,热闹之余也颇多感慨。四度冲刺IPO,一路上曾经同跑的友人,不知多少放弃了,如今终于登陆港交所的三巽集团,担得上一句“如释重负”。

登陆资本市场,三巽的姿态似乎也想在潜移默化中,有些变化。

敲锣现场,公司控股股东之一、钱堃的妻子、现任集团总裁,身兼三种身份的安娟并未站到前台。

三巽集团董事局主席钱堃,携女儿及一众高管亮相,氛围上更多传达的是“职业化”的气息。

这在上市首日的股价行情中有所表现,三巽集团的护盘能力不错,独家保荐人建银国际持续买入,股价站稳招股价位,拉住全盘走势。

前期也实现超倍认购,于香港公开发售部分共录得1.6万人认购,超额认购2.22倍;国际发售部分超额认购0.29倍。

7月19日收市,三巽集团股价4.75港元,与招股价持平,总市值31.35亿港元。

此前暗盘中,三巽的收报也都保持在距招股价1%不到的波幅内。

对比今年11家物业股上市首日,4家下跌、3家保平、4家上涨的局面,以及去年上市的内房股,如汇景、港龙破发,祥生保平(与招股价持平)的行情,三巽集团的确算平稳完成了首日交易。

三巽集团此次IPO募资总额为7.8375亿港元,约60%将用作开发现有物业项目的建筑成本,约30%将用于土地收购,10%将用作一般营运资金用途。

相较大多数企业募资扩容,三巽的第一要务是把目前的项目发展好。

三巽集团成立于2010年,起家于安徽,现总部设于上海,项目覆盖安徽合肥、亳州、滁州,江苏南京、无锡,山东泰安等省份的多座城。

截至2021年2月28日,三巽集团共计45个项目,覆盖三个省的12个城市,总土储440万平方米。

其中,35个项目位于安徽省内,土储占比约为83.4%。9个项目位于江苏省,1个项目位于山东省。

三巽集团总部迁往上海后,规模首度突破百亿,钱堃公开表示,2019年实现销售收入300亿,并计划在五年内实现千亿目标。

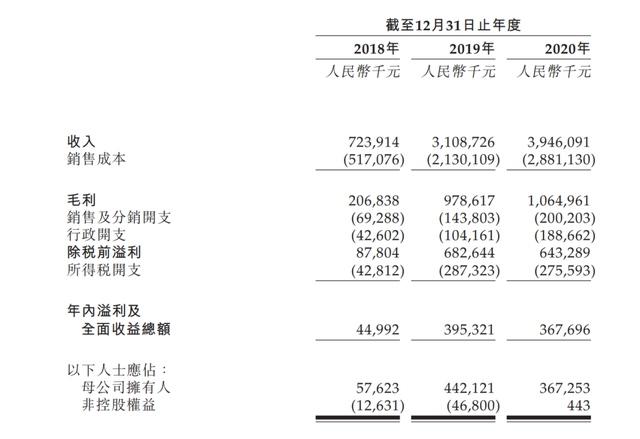

招股书显示,三巽集团的营业收入2018年为7.24亿元,2019年为31.09亿元,2020年提升为39.46亿元。

期内,公司归属股东净利润分别为5762万元、4.42亿元及3.67亿元;资产负债比率分别为140.5%、204%、135.9%。截止2020年,三巽集团的毛利率为27.0%。

从目前情况合计划目标来看,将募资首要目的设定为“发展现有项目”,无疑是一个务实的选择。

钱堃当初曾说,“人总要有点梦想的,制定了目标才有奋斗的方向。”

成功上市的三巽集团,有了一个新方向,外界也在期待,钱堃将会在资本市场如何谱绘自己的梦想。

完

文字丨王婷婷

版权丨凤凰网房产风财讯

联系丨491275725@qq.com

禁止抄袭/洗稿/镜像/摘录,转载可留言

我来说两句

我来说两句