(来源|风财讯 作者|王婷婷)

8月23日,三盛控股(2183.HK)举行了借壳上市4年以来,首场业绩发布会。

三盛控股执行董事兼董事会主席林荣滨、执行董事兼行政总裁程璇、财务管理中心总经理牟谦出席了发布会。

创始人悉数列席,侧面反应出管理层对这一场业绩会的重视,因为自2017年2183.HK由利福地产更名三盛控股,几年间这一平台不仅完成了脱胎换骨,也沉淀出了一些阶段性的成果,发生了一些新的变化。

中型规模的“成色”

经过2019、2020年两次大规模的资产注入,三盛控股已经达到了一家“中型上市房企”的规模。

截止2021年6月30日,三盛控股土地储备规划总建筑面积1063万平方米,处于行业TOP70强的位置。

就货值而言,公司在半年报中,并未公布具体货值和销售均价。

不过,由于三盛控股超过80%的土储集中在海西、长三角、环渤海三大经济区,56个项目中32个位于新一线及二线城市,且产品定位刚需和刚改类(项目占比超过80%),溢价空间较大,料均价高于百强均值,三盛控股的货值排行或高于土储绝对值排名。

风财讯注意到,在中型规模的房企里,三盛控股的土储“含金量”是相对较高的。

在其土储面积中,权益比例高达70%,并表比例高达90%,财务透明度很高。

并且今年三盛控股通过勾地、收并购获得的土地,明显增多,比例提升到60%-70%,这意味着公司折算的安全边际更高、利润空间更大。

从数据可以看到,三盛土储中勾地、收并购、招拍挂获地的建面比例分别为40%、30%、30%,而今年上半年新增项目,从上述途径获地的占比分别为37%、43%、20%。

上半年勾地、收并购获取的4个项目,土地成本约3469元/平,平均货地比为3倍,成本远低于招拍挂,这就为利润留出了空间。

如果说,利润的一端是成本管控,另一端则是产品溢价。

对此,林荣滨表现出很大的信心。

“三盛是一家非常重视产品品质的公司,这从我们历史上项目可以清晰看出。我们做的所有项目,跟同类产品比,我们品质90%都是最好的,这一点我们非常自信。”林荣滨直言。

管控出的“未来突袭力”

出身于制造业的林荣滨和三盛控股,对成本利润、产品和企业管控,有着“习惯性”的敏感。

在2021上半年,三盛控股实现营业收入51亿元,同比增长199%;净利润6.5亿元,同比增长394%;归母净利润6.3亿元,同比增长294%,呈现出成效。

林荣滨就直言,从管理中求利润,房地产还有很大的空间。

其认为,对于一些制造业企业,可能降低1个点成本,就能增加几千万的利润。相对来说,房地产行业管理还比较粗放,所以这个行业可以从“精细化管理”获取可观的发展空间。

“一些行业,努力是没有方向的,而房地产行业有一个很明确的努力方向——精细管理、降本增效。房地产企业应该从‘做大做强’到追求‘做厚做强’。”

风财讯注意到,来自制造业的这份“敏感”,也体现到三盛控股的负债管控、现金管理等方面。

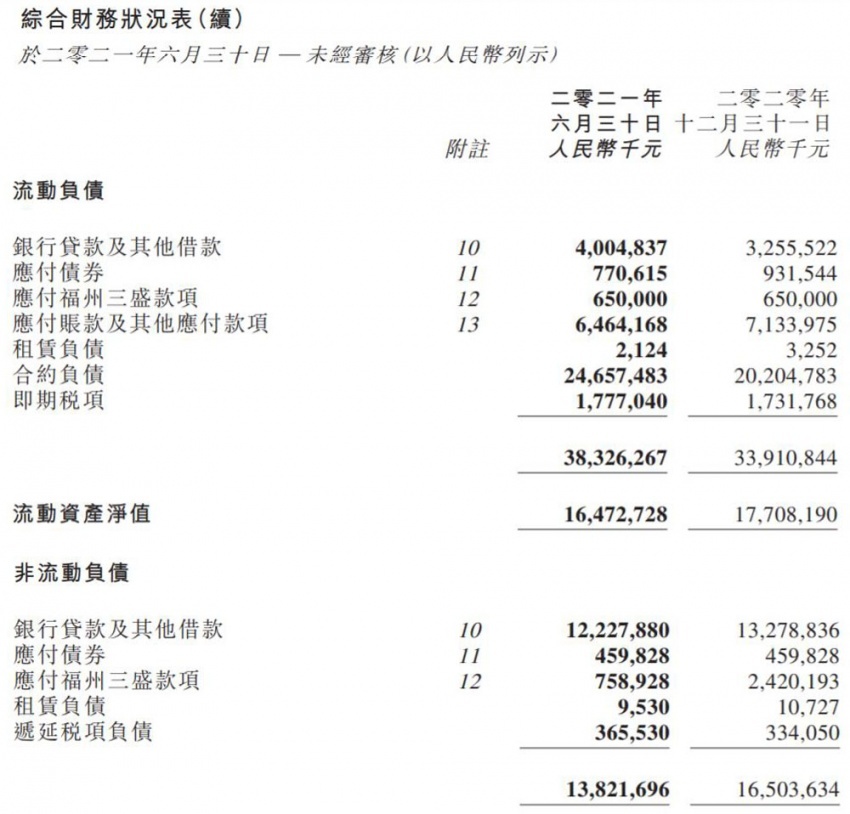

2021年6月30日,三盛控股的净负债率由2020年的208%下降至126%;剔除预收款后的资产负债率降至78%。

期内短期债务48亿,在手现金81亿,现金短债比1.7倍,高于行业平均水平。

并且三盛控股的负债中,很大一部分是应付福州三盛的款项,这部分注入普遍能在未来1-2年内结转。

“三盛控股没有做任何商票融资,我们一直坚持‘底线思维’在三道红线的监管范围内,不断改善公司资本结构。我们有信心在未来的2-3年之内全面的实现三条绿线。”牟谦表示。

客观地说,三盛控股虽然规模不大,但各项指标相对比较美。

这也是林荣滨对三盛控股的定位——中而美,是一家能长期发展的房地产企业。

这也是为何三盛控股不再谈“2022 年到达‘双千亿’发展目标”的一个原因。在林荣滨看来,盲目追求规模没有意义,要坚持有质量的增长、有利润的规模。

其认为,房地产行业的管控越来越严格,集中度越来越高,一些企业会被出清,留下一定份额,所以对于整个行业来说,空间还是有的,这个“万亿级”市场的容量很大。

对剩下的企业来说,未来的状态是,保有一定规模的合理增长,但不可能一家独大。

未来的机会不会像以前那么多,市场不不断倾向改善型需求,凸显品质的价值。房企坚守品质,不仅能带来效益,还能获取对外合作、土地获取等层面的持续好处。这就是三盛控股的机会。

我来说两句

我来说两句